Welkom op jouw pensioenomgeving

Fijn dat je er bent. Op deze interactieve en persoonlijke pagina duiken we dieper in jouw pensioenvraagstuk. Je ontdekt hier welke mogelijkheden nog openstaan en vindt concrete, betrouwbare content om naar een veilig en doordacht pensioen toe te werken.

Bij House of Finance voelen we ons, na duizenden gesprekken en evenveel persoonlijke plannen en vermogensupdates, verplicht om extra aandacht te geven aan pensioen. Onze vaststelling is helder: de pensioenkloof is vaak groter dan men denkt en heel wat oplossingen, mét en zonder fiscaal voordeel, worden onvoldoende benut. Zorgeloos met pensioen gaan gebeurt niet toevallig; het vraagt heldere berekeningen en gerichte beslissingen.

Naadloze opvolging

Deze pagina is gekoppeld aan ons systeem en je dossier. Aanvragen die je hier indient komen rechtstreeks bij je relatiebeheerder en financial mentor/guide terecht. Zo verkorten we de doorlooptijd en verhogen we de kwaliteit van de opvolging.

Wat je hier vindt

- Korte, samenvattende video’s (± 7 min) die de kern uitleggen.

- Een uitgebreid e-book dat alles stap voor stap doorneemt.

- Per oplossing een praktische fiche met wat het is, voor wie het zinvol is en hoe je meteen actie neemt.

We deden vooraf een vooronderzoek op basis van je dossier. Zie je hier oplossingen die nog niet geactiveerd zijn? Dan heb je dus concrete opties om je pensioenkloof te verkleinen.

Wat bedoelen we met het ‘pensioenprobleem’?

Je wettelijk pensioen is zelden voldoende om je huidige levensstandaard te behouden. Het verschil tussen wat je wíl besteden op pensioenleeftijd en wat je zeker ontvangt (bv. wettelijk pensioen) noemen we de pensioenkloof. Die kloof dichten vraagt tijd, discipline en de juiste mix van bouwstenen (beleggingen, pensioenpijlers, eventueel huurvastgoed, buffers).

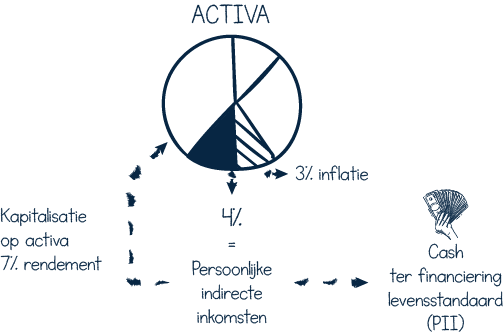

De 7-4-3-regel (ons kompas)

- 7%: langetermijnrendement op een goed gespreide portefeuille (verwacht gemiddelde, geen belofte).

- 4%: veilig op te nemen persoonlijke indirecte inkomsten per jaar (je ‘leefgeld’ uit vermogen).

- 3%: laat je in de portefeuille om je koopkracht te beschermen (inflatie).

In gewone taal: je leeft van 4%, terwijl je kapitaal reëel intact blijft.

Vuistregel: Deel je jaarlijkse gewenste uitgaven door 4% om je doelvermogen te schatten.

Voorbeeld: €8.000/maand = €96.000/jaar → €96.000 ÷ 0,04 = €2.400.000 doelvermogen vandaag.

Inflatie: vandaag ≠ later

€8.000 per maand vandaag is niet €8.000 binnen 20–30 jaar. We rekenen standaard met 3% inflatie. Zo groeit het doelvermogen mee met je toekomstige levensstandaard.

Voorbeeld bij 24 jaar te gaan: €8.000/maand groeit naar ± €16.256/maand; het bijpassend doelvermogen (4%-regel) wordt dan ± €4.878.706. Bij 25 jaar in het voorbeeld kom je uit op €5.025.067.

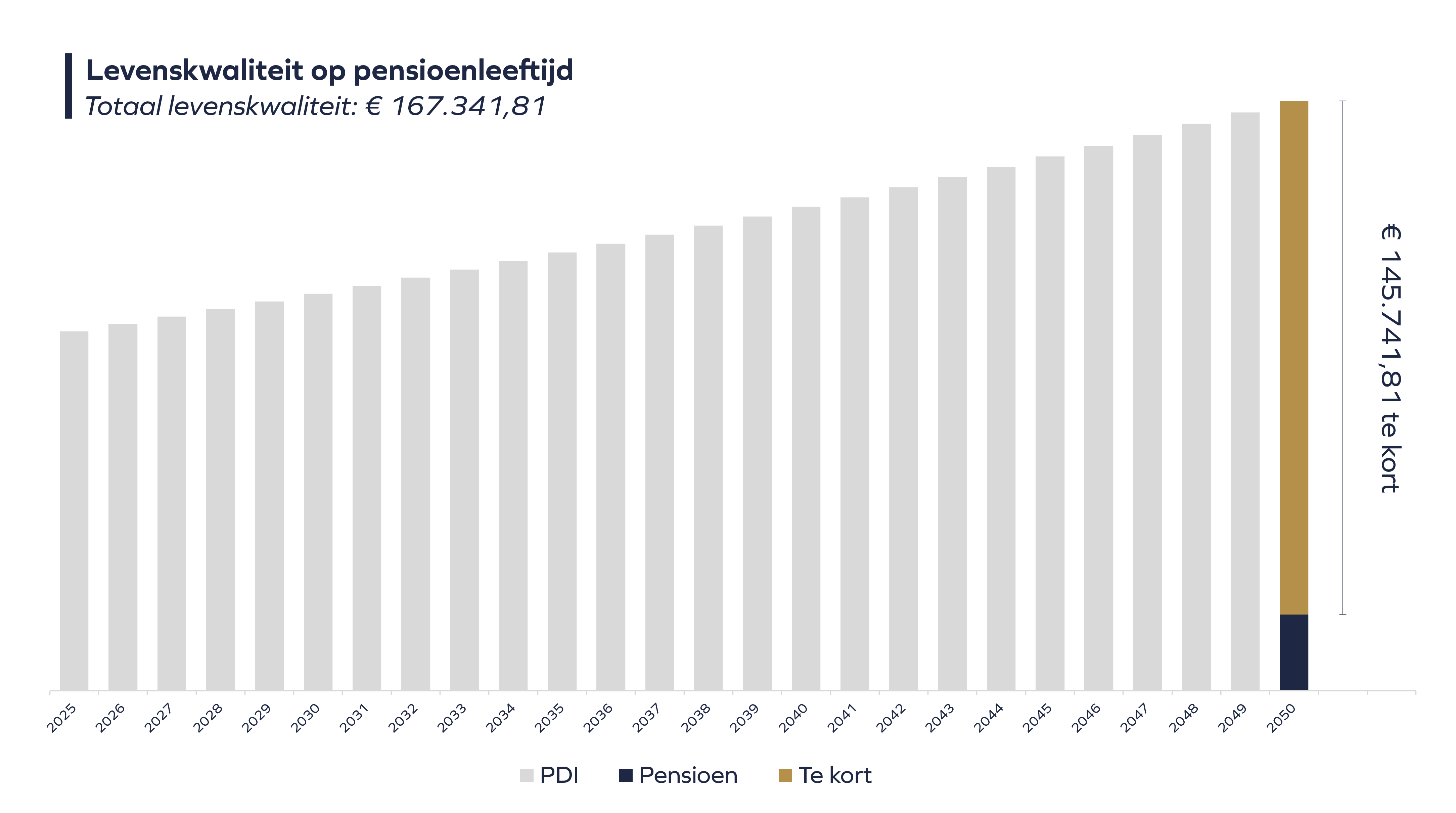

Het pensioentekort, concreet

Neem hetzelfde voorbeeld met 25 jaar te gaan:

- Gewenste uitgaven op 67 jaar: €16.750/maand (geïndexeerd).

- Wettelijk pensioen: bv. €1.750/maand.

Te financieren rest: €15.000/maand = €180.000/jaar → €4.500.000 aanvullend doelvermogen (ipv €5.025.067). Dat verschil is precies de pensioenkloof.

Quick check – waar sta jij?

- Bepaal je huidige maandbudget (realistisch gemiddelde).

- Indexeer het tot je pensioenleeftijd (≈3%/jaar).

- Deel het jaartotaal door 4% → je gewenst pensioenkapitaal.

- Trek zekere inkomsten (wettelijk pensioen, huurcontracten, etc.) af → je te dichten kloof.

Wat kun je nu doen?

- Bekijk op deze pagina welke opties er nog mogelijk zijn voor jou met of zonder fiscaal voordeel.

- Begin tijdig en gespreid (ETF’s/fondsen als kern; vastgoed kan, maar kijk naar netto-cashflow).

- Herbalanceer jaarlijks en blijf koersvast bij volatiliteit; de 7-4-3-logica werkt over jaren, niet dagen.

- Benut pensioenpijlers (VAPZ/POZ/IPT, 3e pijler) en bouw een buffer op.

- Laat ons meerekenen: we zetten jouw cijfers in een persoonlijk pensioenplan en koppelen actiepunten aan je dossier (beleggingsplan, pijlers, vastgoedopties).

Met dit kompas verschuif je van “werken voor geld” naar “geld dat voor jou werkt” — precies waar financiële vrijheid begint.

(Deze pagina is een samenvatting uit “De vijf pijlers van uw pensioen”. Voor verdieping en rekenvoorbeelden zie het volledige e-book hieronder de pagina te downloaden.)

Individuele Pensioentoezegging (IPT)

Werkt u via een eigen vennootschap als zaakvoerder of bestuurder, dan kunt u via de vennootschap extra pensioen opbouwen. Dit gebeurt doorgaans via een Individuele Pensioentoezegging (IPT) of via een oudere groepsverzekering voor de bedrijfsleider. De IPT is de tegenhanger van de groepsverzekering van een werknemer, maar dan voor de zelfstandige in bedrijfsverband. Wettelijk gezien valt de IPT onder de tweede pijler. Het is een aanvullende pensioenbelofte van de werkgever, uw vennootschap, aan u als verzekerde.

Voor wie?

Werk je via een eigen vennootschap als zaakvoerder of bestuurder? Dan kun je via de vennootschap extra pensioen opbouwen met een Individuele Pensioentoezegging (IPT). Dit is anno 2025 de fiscaal meest interessante manier om vermogen op te bouwen voor je pensioen.

Hoe werkt het?

De vennootschap sluit een pensioencontract af ten voordele van jou als bedrijfsleider en stort jaarlijks premies via de bedrijfskosten. De premies zijn volledig aftrekbaar als bedrijfskost.

De 80%-regel:

Bij elke premie checken wij of je totaal pensioen (wettelijk + aanvullend) niet boven 80% van je laatste bruto jaarloon uitkomt. Het zou dus kunnen dat op deze pagina vermeld wordt dat je nog geen IPT hebt maar dat je na de berekening geen optie meer hebt om te beleggen via een IPT. Dit voorkomt dat je excessieve bedragen stort die fiscaal niet aftrekbaar zijn. Wij berekenen automatisch het maximale aftrekbare bedrag op basis van je loon en leeftijd.

Wat betekent dit concreet?

Je hebt elk jaar €10.000 beschikbaar, 30 jaar lang. Totaal beschikbaar: €300.000.

• Via loon bouw je op: €375.482

• Via VVPR-bis bouw je op: €642.333

• Via IPT bouw je op: €754.043 tot €812.741 (na eindtaxatie)

Verschil IPT t.o.v. loon: €378.561 tot €437.259 MEER

Dat is 101% tot 117% meer vermogen - oftewel ruim 2x zoveel uit hetzelfde budget.

Is een IPT iets voor jou?

De cijfers zijn duidelijk. IPT is niet "iets interessants" - het is een logische keuze indien je via een vennootschap werkt en vermogen wilt opbouwen. Aangezien het bedrag dat je jaarlijks in IPT mag beleggen beperkt is raden we je aan om van deze optimalisatie maximaal gebruik te maken.

Langetermijnsparen: de stille wekker in je pensioenplan

Langetermijnsparen is de tweede formule binnen de derde pijler (naast pensioensparen) en lijkt qua opzet sterk op zijn “broer”: je spaart privé, krijgt belastingvermindering van 30% op je storting, en bouwt gericht kapitaal op richting pensioen. Het grote verschil is de drager: langetermijnsparen loopt altijd via een levensverzekering (tak 21 of tak 23) in plaats van via een fondsrekening. Daardoor zijn ook de kosten en heffingen net anders, en gelden eigen regels voor de eindbelasting.

Hoe het werkt

Je stort periodiek (maandelijks of jaarlijks) in een tak 21 (kapitaalveilig met gewaarborgde rente + eventuele winstdeelname) of tak 23 (fondsen, hogere rendementskans en meer schommelingen). Op elke storting geniet je 30% belastingvermindering binnen je persoonlijk plafond (afhankelijk van je netto belastbaar inkomen en het wettelijke maximum van 2450 euro per jaar). Let op: anders dan bij pensioensparen betaal je hier 2% premietaks op je stortingen en zijn instapkosten (niet via House of Finance, wij werken aan 0% instapkosten) van ca. 3% niet ongewoon, dus het effectief belegd bedrag ligt iets lager, de belastingvermindering berekent de fiscus wél op het brutobedrag dat je stort.

Eindtaks (anticipatieve heffing): op je 60ste wordt automatisch 10% ingehouden op de dan opgebouwde reserve; dat is de finale taxatie. Startte je na je 55ste, dan valt die 10% tien jaar na de start (bv. start op 58 → eindheffing op 68). Wie vóór 60 afkoopt, wordt fiscaal zwaar aangeslagen (± 33%): langetermijnsparen is écht bedoeld voor de lange termijn.

Wanneer is langetermijn-sparen extra interessant?

Langetermijnsparen deelt een fiscale korf met sommige (oude) woonbonusregelingen; de regio en datum van je hypotheek bepalen of er overlap is. In Vlaanderen (leningen sinds 2016) en Brussel (sinds 2017) is de band met de eigen woning weggevallen, waardoor je langetermijnsparen voluit kan benutten. In Wallonië is de Chèque Habitat-regelgeving vanaf 2025 afgeschaft voor nieuwe leningen, wat de weg vrijmaakt om langetermijnsparen volledig te gebruiken.

Conclusie: wie geen (oude) woonbonus meer heeft, kan langetermijnsparen doorgaans zonder korfconflict maximaal inzetten.

Wat levert het op?

Het e-book toont een realistisch voorbeeld met tak 23, 30% belastingvermindering, 2% premietaks en 3% instapkosten. Start op 35, stort €1.800/jaar (plafond afhankelijk van inkomen), verwacht 6% nettorendement: rond je 60ste groeit de reserve naar ca. €102.055 vóór taks; na de 10% eindheffing blijft ~€91.849 netto over. Zet je tussen 60 en 65 nog door, dan kom je rond 65 uit op ~€134.166 totaal. Over de hele rit stort je €54.000 bruto en krijg je €16.200 terug via belastingvermindering; je netto cash-inleg is dan €37.800. Het voorbeeld illustreert vooral het hefboomeffect van de 30% fiscale steun in combinatie met lange looptijd en een tak 23 rendement.

Plaats in je 7-4-3-plan

Langetermijnsparen is geen los spaarpotje, maar een bouwsteen in je route naar persoonlijke, indirecte inkomsten (de 4% in het 7-4-3-kompas). De jaarlijkse belastingvermindering verhoogt de efficiëntie van je kapitaalopbouw, terwijl je in tak 21 of tak 23 netjes binnen je risicoprofiel kunt blijven. Na de eindheffing is je kapitaal vrij van bijkomende eindbelasting, en kan het mee renderen of geleidelijk worden ingezet als inkomensbron op pensioenleeftijd.

Pensioensparen: derde pijler

Pensioensparen is een eenvoudige, fiscaal ondersteunde manier om privé vermogen op te bouwen en je pensioenkloof kleiner te maken. Het sluit aan op de andere bouwstenen zoals IPT en past netjes in het 7-4-3-kompas: wat je hier opbouwt, wordt later mee bron van je 4% persoonlijke, indirecte inkomsten.

Wat is het?

Je stort jaarlijks in een pensioenspaaroplossing op je eigen naam. Dat kan in een pensioenspaarfonds via de bank (marktgericht, mix van aandelen/obligaties) of in een pensioenspaarverzekering (tak 21 of tak 23) Op je storting krijg je een belastingvermindering binnen door de wet vastgelegde jaarlijkse plafonds. Je kan kiezen voor de vorm van 1025 euro per jaar met een fiscaal voordeel van 30% of je kan kiezen voor de oplossing van 1350 euro per jaar met een fiscaal voordeel van 25%. De exacte plafonds en percentages actualiseren we jaarlijks in je dossier.

Beleggingskeuze

Er zijn mogelijkheden om dit via de Msci world index of de developed index te onderschrijven met een zeer aantrekkelijk rendement en dus in een gespreide portefeuille.

Waarom dit doen?

- Je verhoogt de efficiëntie van je opbouw via de jaarlijkse belastingvermindering.

- Je automatiseert discipline: elk jaar een storting, weinig gedoe.

- De reserve telt later mee in je doelvermogen binnen de 7-4-3-logica.

Hoe pakken wij het aan?

We toetsen welk plafond en producttype (fonds/verzekering) het beste aansluit bij jouw plan, zetten de jaarlijkse storting klaar, volgen prestaties en kosten op, en koppelen alles aan je totaalplan (PFPT/Phineq).

Conclusie uit het e-book: pensioensparen is geen ‘losse spaarpot’, maar een vaste bouwsteen die, consequent toegepast, meetbaar bijdraagt aan het dichten van je pensioenkloof. Het dicht je kloof niet voor een erg groot stuk maar het is een simpele oplossing die toch kan bijdragen aan een mooi eindkapitaal.

Niet-ficaal: de vierde pijler

De vorm van de oplossing zegt het voor een stuk zelf. De vierde pijler betreft alle mogelijke beleggingsvormen waarbij je geen fiscaal voordeel ontvangt. Dit hoeft niet per se een nadeel te zijn. Want je behoudt vrijheid en controle over dit deel van je vermogen.

Daarnaast is deze pijler geen optie maar een noodzaak om je pensioenkloof te kunnen dichten. In het Ebook gaan we dieper in op de verschillende manieren om je pensioenkloof te dichten, maar je kan er in grote lijnen vanuit gaan dat meer dan de helft van je pensioenkloof gedicht zal moeten worden door oplossingen die buiten de fiscale pijlers vallen zoals op deze manier beleggen en/of bijvoorbeeld te investeren in vastgoed (wat men vaak de 5de pijler noemt).

Waarom is dit zo?

De fiscale pijlers hebben plafonds. IPT, VAPZ, pensioensparen, allemaal begrensd door wettelijke maxima en berekeningen die je niet zomaar kan overschrijden. Als je die grenzen hebt bereikt, blijft er vaak nog een aanzienlijke kloof over. En die kloof kan alleen gedicht worden met niet-fiscale oplossingen.

Dit betekent dat je spaart en belegt met geld waar je al belastingen op hebt betaald. Geen aftrek vooraf, geen eindbelasting achteraf. Wat je opbouwt, is netto van jou. Je kan eraan wanneer je wil, je kan ermee doen wat je wil. Geen verplichte pensioenleeftijd, geen 80%-regel, geen verzekeringsconstructies.

De knoppen hieronder brengen u rechtstreeks in contract met ons team voor aanvullende toelichting of voor het laten uitwerken van een persoonlijk, niet-fiscaal voorstel op maat. Dit gebeurt kosteloos, zodat u snel duidelijkheid hebt over de opties die het best aansluiten bij uw situatie.

De rekening

Stel: je moet nog 2,7 miljoen euro opbouwen om je pensioenkloof te dichten. Je fiscale pijlers zijn uitgeput. Dan blijft er één oplossing over: vrijelijk beleggen in assets die rendement maken.

Aan 7% jaarlijks rendement kun je, gespreid over 25 jaar, met een maandelijkse inleg van ongeveer 4.500 euro dit bedrag bereiken. Netto geld. Geld waar je al belastingen op hebt betaald.

Dit kan via verschillende constructies. Een beleggingsrekening waarop je maandelijks stort in een gespreide portefeuille zoals de MSCI World. Vastgoed dat huuropbrengsten genereert. Bedrijfsaandelen. Of een combinatie van deze.

Vrijheid heeft een prijs

Zonder fiscale hefboom moet je meer inleggen om hetzelfde resultaat te bereiken. Dat is een feit. Maar in ruil krijg je volledige flexibiliteit. Je hoeft niet te wachten tot je 60, 65 of 67 bent. Je kan je vermogen tussentijds gebruiken voor andere doeleinden als dat nodig blijkt. En je hebt geen eindtaxatie die alsnog een deel van je vermogen wegvreet.

De essentie

De niet-fiscale pijler is geen luxe. Het is de bouwsteen die ontbreekt nadat je alle fiscale mogelijkheden hebt benut. In veel gevallen en zeker bij hogere inkomen is dit de grootste bouwsteen van je totale pensioenvermogen.

Dit vereist discipline. Maandelijks storten, niet aankomen aan je beleggingen, laten groeien over decennia. Het vereist ook expertise: welke fondsen, welke spreiding, welke risico's. En het vereist vooral realisme: je móet dit doen als je je pensioenkloof wil dichten.

FAQ

Wat is een Tak 21?

Tak 21 is in essentie een spaarproduct verpakt in een verzekeringscontract. Je krijgt een gegarandeerde rente op je gestorte premies, plus eventueel een winstdeelname wanneer de verzekeraar goed presteert. Het voornaamste voordeel: zekerheid en kapitaalbescherming. Het nadeel: beperkt rendement.

In de huidige lage-renteomgeving zie je vaak rendementen tussen 0% en 2%. Indien je nu 40 bent en je belegt €500 per maand in Tak 21 aan 1% tot je 67ste, dan kom je uit op ongeveer €187.000. Hetzelfde bedrag in Tak 23 aan onze 7-4-3 regel (7% gemiddeld rendement) levert je €360.000 op. Dat verschil van €173.000 vertaalt zich rechtstreeks naar minder levenskwaliteit op je pensioen. De vraag is dus: wil je kapitaalsgarantie nu, of levenskwaliteit later?

Tak 21 past vooral bij wie binnen 5-7 jaar het kapitaal nodig heeft, of bij wie echt niet kan omgaan met volatiliteit. Voor langetermijnopbouw richting pensioen is het meestal te defensief. Want laten we eerlijk zijn: indien je 27 jaar de tijd hebt, dan is de kans dat je met gespreide beleggingen verlies maakt statistisch verwaarloosbaar.

Wat is een Tak 23?

Tak 23 is een beleggingsverzekering waarbij je premies worden belegd in fondsen of in ETF’s. Je kapitaal groeit mee met de financiële markten, wat betekent dat je op korte termijn schommelingen ervaart, maar op lange termijn significant meer rendement behaalt dan met Tak 21.

Dit is precies waarom wij bij House of Finance werken met de 7-4-3 regel: historisch gezien behalen goed gespreide, wereldwijde beleggingen gemiddeld 7% rendement per jaar over periodes van 20+ jaar. Dat is het verschil tussen een pensioenkapitaal van €187.000 (Tak 21 aan 1%) en €360.000 (Tak 23 aan 7%) bij dezelfde maandelijkse inleg van €500 over 27 jaar.

Tak 23 is niet "risicovoller" - het is vooral een kwestie van horizon. Indien je 15+ jaar hebt, is de kans op verlies statistisch gezien verwaarloosbaar. De volatiliteit die je onderweg ervaart, is simpelweg de prijs die je betaalt voor groei. Indien je maar 5 jaar hebt, dan is Tak 23 inderdaad minder geschikt omdat je geen tijd hebt om schommelingen op te vangen.

Veel mensen kiezen uit angst voor Tak 21, terwijl die angst hen over 20-30 jaar €100.000 tot €200.000 kost aan gemist rendement. De vraag is: wat kost jou meer, de angst voor tijdelijke dalingen, of de realiteit van te weinig kapitaal op je pensioen?

Wat is een Tak 44?

Tak 44 is geen officiële wettelijke term, maar wordt in de sector gebruikt voor een combinatieproduct: één contract dat zowel Tak 21 als Tak 23 bevat. Je spreidt je premies bijvoorbeeld 50/50 tussen zekerheid en groei. Dit geeft je een middenpositie tussen volledig veilig en volledig dynamisch.

Voor wie twijfelt of écht niet 100% in Tak 23 wil zitten, kan Tak 44 een werkbare oplossing zijn. Je behoudt een stuk garantie via het Tak 21-gedeelte, terwijl het Tak 23-gedeelte nog steeds groei realiseert volgens de 7-4-3 regel. Het gemiddelde rendement ligt dan logischerwijs tussen beide in - stel 4% op je volledige portefeuille bij een 50/50 verdeling.

Bij €500 per maand over 27 jaar betekent dit: volledig Tak 21 (1%) = €187.000, Tak 44 (4% gemiddeld) = €253.000, volledig Tak 23 (7%) = €360.000. Je ziet het: Tak 44 is beter dan volledig defensief, maar je laat nog steeds €107.000 liggen ten opzichte van een volledige Tak 23 strategie.

Maar laat één ding duidelijk zijn: Tak 44 is een compromis. Compromissen zijn zelden optimaal. Ze voelen vaak comfortabeler aan, maar kosten je wel rendement. Indien je horizon lang genoeg is (15+ jaar), dan is zuiver Tak 23 statistisch gezien de betere keuze. Indien je écht niet kunt slapen van volatiliteit, dan is Tak 44 beter dan helemaal niets doen of volledig in Tak 21 blijven hangen.

Welke instapkosten worden er gehanteerd?

Instapkosten variëren sterk per verzekeraar en per product. Bij veel traditionele verzekeringsmakelaars zie je instapkosten tussen 3% en 6% op elke storting. Dit betekent dat wanneer je €500 stort, er effectief maar €470 tot €485 wordt belegd. Over een periode van 25 jaar kost dit je duizenden euro's aan gemist rendement.

Laten we dit concreet maken met de 7-4-3 regel: bij een maandelijkse storting van €500 over 25 jaar aan 7% rendement, zonder instapkosten, bouw je €381.000 op. Met 3% instapkosten stort je effectief maar €485 per maand, wat resulteert in €369.000. Je verliest dus €12.000 aan eindkapitaal puur door instapkosten. Bij 5% instapkosten wordt dit verschil €20.000.

Bij House of Finance werken we met een adviesfee waardoor we voor beleggingsoplossingen zonder instapkosten werken. Indien er instapkosten gehanteerd worden zijn dat deze van de verzekeringsmaatschappij zelf. Elke procent dat je minder betaalt aan kosten, werkt exponentieel door in je eindkapitaal door het effect van samengestelde interest.

De vraag die je jezelf moet stellen: betaal je instapkosten omdat het product daadwerkelijk beter is, of omdat je adviseur commissie krijgt? In ons model werken we op fee-basis, wat betekent dat we geen commissies ontvangen van verzekeraars. Dit stelt ons in staat om de producten te kiezen met de laagste kosten en het beste rendement voor jou, niet voor ons.

Welke beheerskosten worden er gehanteerd?

Naast instapkosten betaal je jaarlijkse beheerskosten op het opgebouwde kapitaal. Ook hier is de variatie groot: tussen 0,5% en 2% per jaar. Dit lijkt weinig, maar over 25 jaar maakt dit een enorm verschil, zeker wanneer je rekent met de 7-4-3 regel.

Een voorbeeld: stel je belegt €500 per maand over 25 jaar. Aan 7% bruto rendement (volgens onze 7-4-3 regel) en met 0,5% jaarlijkse beheerskosten, kom je uit op een netto rendement van 6,5% en een eindkapitaal van €359.000. Bij 1,5% beheerskosten zakt je netto rendement naar 5,5%, met een eindkapitaal van €316.000. Dat verschil van 1% in jaarlijkse kosten kost je dus €43.000 aan eindkapitaal.

Daarnaast zitten er vaak nog fondsenkosten in Tak 23-producten. Deze variëren tussen 0,3% en 1,5% afhankelijk van of je kiest voor passieve indexfondsen of actief beheerde fondsen. Onze voorkeur gaat uit naar low-cost ETF-structuren binnen Tak 23, waarbij de totale jaarlijkse kosten (beheer + fondsen) onder 1% blijven. Dit beschermt je 7% bruto rendement maximaal, zodat je zo dicht mogelijk bij de 7-4-3 regel blijft.

De essentie: kosten zijn de enige zekerheid in beleggen. Rendement is onzeker, maar kosten betaal je gegarandeerd. Wie niet bewust nadenkt over kosten, kan over een pensioenopbouw van 25 jaar makkelijk €40.000 tot €60.000 aan eindkapitaal verliezen. Dat is geld dat rechtstreeks van jouw levenskwaliteit op pensioen wordt afgetrokken. En laten we eerlijk zijn: €50.000 minder kapitaal betekent volgens de 7-4-3 regel €2.000 minder aan jaarlijkse indirecte inkomsten. Dat is €166 per maand minder levenskwaliteit, jaar na jaar.

Kan ik mijn plan voor vastgoed inzetten?

Ja, en dit is één van de meest onderbenutte strategieën die we in 17 jaar financiële begeleiding zijn tegengekomen. Je opgebouwde reserves in pensioencontracten (IPT, VAPZ, pensioensparen) kunnen in onderpand gegeven worden voor de aankoop van vastgoed. Dit betekent dat je niet hoeft te wachten tot je met pensioen gaat om je kapitaal te gebruiken.

Een concreet voorbeeld: je hebt via je IPT en beleggingen al €150.000 opgebouwd. Je wilt vastgoed kopen van €300.000. Normaal heb je 20% eigen inbreng nodig (€60.000), maar door je reserves in onderpand te geven, verhoog je je hefboom bij de kredietverstrekker. Dit kan betekenen dat je met minder eigen middelen kunt financieren, of dat je een betere rentevoet krijgt.

Nog interessanter: je kunt een bulletkrediet afsluiten waarbij je enkel interest betaalt, en het kapitaal afbetaalt via je periodieke stortingen in je IPT of beleggingsplan. Die beleggingen groeien aan 7% (onze 7-4-3 regel), terwijl je rentevoet op het krediet rond de 3,5-4% ligt. Op die manier bouw je tegelijkertijd vastgoed én pensioenkapitaal op, waarbij de huurinkomsten je krediet deels of volledig financieren.

Stel: je leent €200.000 aan 3,5% voor vastgoed. Je betaalt €7.000 per jaar aan interest. Tegelijkertijd beleg je €800 per maand (€9.600 per jaar) in je IPT aan 7% rendement.

Na 20 jaar heb je €395.000 opgebouwd in je IPT, terwijl je vastgoed is gestegen naar €437.000 (aan 2% per jaar). Je totale vermogen bedraagt €832.000, minus het openstaande krediet van €200.000, wat neerkomt op €632.000 netto vermogen. De huurinkomsten van gemiddeld €9.000 per jaar hebben je krediet grotendeels gefinancierd.

Indien je dit niet doet, laat je opportuniteiten liggen. Want de vraag is: waarom wachten tot je 67ste om je pensioenkapitaal te gelde te maken, als je het vandaag al kunt inzetten om vermogen op te bouwen dat cashflow genereert?

Het meest uitgebreid Ebook dat hierover is geschreven vind je via deze link.

Het webinar m.b.t. investeren in vastgoed vind je via deze link

Kan ik mijn huidige reserves overdragen naar mijn nieuwe polis?

Ja, en vaak is het financieel de beste beslissing die je kunt nemen. Bij een overdracht van je bestaande reserves naar een nieuw, efficiënter contract betaal je 5% exitkosten. Dit is geen afkoop, maar een transfer waarbij je opgebouwde kapitaal verhuist naar een beter presterende polis.

Veel mensen schrikken van die 5% exitkosten en denken "dat is te veel, ik laat het maar staan." Maar wat ze niet doorrekenen, is wat het hen kost om te blijven zitten in een oud contract met beperkt rendement. Daarom maken we altijd een kosten-batenanalyse volgens de 7-4-3 regel.

Een concreet voorbeeld:

Je hebt €80.000 opgebouwd in een oud Tak 21 contract dat 2% netto rendement behaalt (na alle kosten). Een nieuw Tak 23 contract kan 7% netto rendement behalen volgens onze 7-4-3 regel.

De overdracht kost €4.000 (5% exitkosten). Je start dus met €76.000 in het nieuwe contract.

De vergelijking over 15 jaar tot je pensioen:

Oud contract (blijven zitten @ 2%):

• Start: €80.000

• Na 2 jaar: €83.232

• Na 5 jaar: €88.326

• Na 10 jaar: €97.520

• Na 15 jaar: €107.669

• Totale winst: €27.669 (+34,6%)

Nieuw contract (na overdracht @ 7%):

• Start: €76.000 (na exitkosten)

• Na 2 jaar: €87.012

• Na 5 jaar: €106.594

• Na 10 jaar: €149.504

• Na 15 jaar: €209.686

• Totale winst: €133.686 (+162,1% t.o.v. originele €80.000)

Break-even: na slechts 2 jaar!

Na 2 jaar heb je de exitkosten van €4.000 al terugverdiend. Het nieuwe contract staat dan op €87.012, terwijl het oude op €83.232 staat. Je staat €3.780 voor. Vanaf dat moment loop je alleen maar verder uit.

Na 15 jaar is het verschil €102.017!

Laten we dit vertalen naar levenskwaliteit volgens de 7-4-3 regel:

• €102.017 verschil betekent €4.081 per jaar extra aan indirecte inkomsten (4% regel)

• Dat is €340 per maand meer levenskwaliteit

• Over 20 jaar pensioen: €81.614 extra inkomen

En dit wordt nóg extremer als je blijft bijstorten:

Indien je naast je bestaande kapitaal ook maandelijks €500 blijft storten:

• Oud contract na 15 jaar: €212.818

• Nieuw contract na 15 jaar: €375.001

• Verschil: €162.183

Dit betekent:

• €6.487 per jaar extra aan indirecte inkomsten

• €541 per maand meer levenskwaliteit

• Over 20 jaar pensioen: €129.746 extra inkomen

De realiteitscheck:

Door NIET over te dragen, mis je €162.183. Dit is 40,5 keer de exitkosten van €4.000. Met andere woorden: elke euro die je "bespaart" op exitkosten, kost je €40,55 aan gemist vermogen.

Laat dat even bezinken. Je denkt dat je €4.000 bespaart, maar je verliest €162.183. Dat is geen besparing, dat is financiële zelfmoord.

Maar: niet elk oud contract moet worden overgedragen.

Sommige oude contracten hebben zeer goede voorwaarden of fiscale voordelen die niet meer bestaan. Daarom: laat het altijd doorrekenen door iemand die onafhankelijk is en geen commissie verdient aan de verkoop van nieuwe contracten.

Bij House of Finance analyseren we je bestaande contracten kosteloos en geven we objectief advies of een overdracht zinvol is. Want indien een overdracht je €102.000 (of €162.000 met bijstortingen) extra oplevert over 15 jaar, maar de €4.000 exitkosten weerhouden je daarvan, dan heb je geen probleem met kosten - je hebt een probleem met perspectief.

Wat als de beurs crasht net voor mijn pensioen?

Dit is dé angst die we het meeste horen, en tegelijk het meest misplaatste argument om niet te beleggen. Laten we dit concreet maken met de 7-4-3 regel.

Stel: je bent 52 jaar en hebt 15 jaar belegd in Tak 23. Je hebt €233.979 opgebouwd aan 7% gemiddeld rendement. In het laatste jaar voor je pensioen crasht de beurs met 14%, waardoor je kapitaal daalt naar €205.944. Op dat moment denk je: "Had ik maar Tak 21 gekozen."

Maar hier zit de denkfout: ben je werkelijk van plan om op je 67ste dat volledige bedrag meteen op te maken? Nee. Je gaat het herbeleggen en leven volgens de 7-4-3 regel: 4% per jaar opnemen, 3% voor inflatie reserveren. Dat betekent dat je €205.944 gewoon blijft groeien aan 7%, terwijl je er jaarlijks €8.238 uithaalt.

En hier komt het: wie 15 jaar lang Tak 21 koos aan 1% rendement heeft slechts €104.546 opgebouwd. Zelfs na een crash van 14% heb je nog bijna het dubbele kapitaal. De crash doet pijn op papier, maar verandert niets aan je strategie. Je blijft gewoon volgens plan leven, het kapitaal herstelt, en je hebt alsnog €100.000 meer vermogen dan de "veilige" Tak 21-belegger.

De échte vraag is dus niet "wat als de beurs crasht", maar "wat als ik 15 jaar lang ondermaats rendement heb geaccepteerd uit angst voor iets dat misschien gebeurt"? Want dat laatste is gegarandeerd verlies, terwijl het eerste tijdelijk en herstelbaar is.

Moet ik alles in één keer storten of gespreid?

Het eerlijke antwoord: indien je het geld hebt, stort het dan in één keer. Bv: in kader van een backservice.

Waarom? Omdat je geld dan langer aan het werk is. Over 10 jaar aan 7% rendement levert €100.000 in één keer gestort je €201.000 op. Diezelfde €100.000 gespreid storten (€833 per maand) levert slechts €145.000 op. Dat is €56.000 verschil.

Maar de realiteit is anders:

De meeste mensen hebben geen €100.000 cash liggen. Je bouwt vermogen op via je maandelijkse inkomsten. Bij een IPT, VAPZ of pensioensparen stort je per definitie maandelijks vanuit je vennootschap of bruto loon. De vraag is dan niet "alles tegelijk of gespreid?", maar "vandaag beginnen of later beginnen?"

Kan ik mijn vermogen dat House of Finance beheert ergens opvolgen?

Ja, dat kan zeker! Via deze link kun je elke maand een rapport downloaden dat wordt bijgewerkt.

Transparantie is voor ons niet onderhandelbaar. De verzekeringsmaatschappijen waar je polissen zijn ondergebracht leveren op maandelijkse basis een actueel overzicht van je portefeuille. Dit rapport wordt automatisch bijgewerkt binnen ons platform.

Je kunt op elk moment inloggen en zien:

• Wat de actuele waarde is van je contract(en)

• Welke premies je belegt

• In welke fondsen je belegd bent

Dit overzicht wordt uitgebreid met onze maandelijkse marktupdate. Hierin leggen we uit wat er gebeurt in de markten, waarom je fondsen presteren zoals ze presteren, en waar we kansen zien. Geen moeilijke termen of vakjargon, gewoon helder uitgelegd wat je moet weten om je vermogensopbouw te begrijpen.

Zo blijf je continu op de hoogte van je financiële toekomst, zonder dat je actief achter informatie aan hoeft te lopen.

In welke fondsen kan ik beleggen?

Je kunt beleggen in een breed aanbod aan fondsen, elk met hun eigen focus en strategie. Denk aan fondsen die zich richten op specifieke sectoren zoals technologie of gezondheidszorg, regio's zoals Europa of opkomende markten, of thema's zoals duurzaamheid of innovatie.

Bij House of Finance kiezen we echter doorgaans voor brede, wereldwijde indexfondsen zoals de MSCI World Index of de S&P 500. Waarom? Omdat deze fondsen je automatisch toegang geven tot de sterkste bedrijven wereldwijd, met maximale spreiding en minimale kosten.

De MSCI World Index volgt ongeveer 1.500 bedrijven uit 23 ontwikkelde landen. Je belegt met één fonds meteen in Apple, Microsoft, Nestlé, ASML en honderden andere wereldspelers. De S&P 500 focust op de 500 grootste Amerikaanse bedrijven, die samen goed zijn voor ongeveer 60% van de totale beurswaarde wereldwijd.

Waarom deze keuze? Simpel. Actief beheerde fondsen proberen de markt te verslaan, maar falen daar in in meer dan 90% van de gevallen op lange termijn. Bovendien rekenen ze hogere kosten.

Maakt het rendement nu zo een groot verschil in kader van pensioenopbouw?

Ja, en het verschil is een stuk groter dan de meeste mensen denken. Laten we dit concreet maken met cijfers.

Stel: je belegt €10.000 per jaar (€833 per maand). We vergelijken vier scenario's over verschillende periodes:

Wat vertellen deze cijfers?

Na 25 jaar - een typische pensioenopbouw - is het verschil tussen MSCI World aan 7% (€632.490) en Tak 21 aan 2% (€320.303) maar liefst €312.187. Je hebt exact hetzelfde gestort (€250.000), maar door rendementsverschil mis je meer dan je totale inleg.

Na 40 jaar wordt het verschil extreem: bij 7% heb je bijna €2 miljoen, bij 2% amper €650.000. Datzelfde gedrag, dezelfde discipline, maar €1,3 miljoen verschil.

Wat betekent dit voor je levenskwaliteit?

Volgens de 7-4-3 regel leef je van 4% van je kapitaal per jaar. Bij 25 jaar beleggen:

MSCI World (7%): €632.490 → €2.108 per maand

Bancair fonds (5%): €477.271 → €1.591 per maand

Tak 21 (2%): €320.303 → €1.068 per maand

Het verschil tussen MSCI World en Tak 21 is €1.040 per maand aan levenskwaliteit. Elke maand, jaar na jaar. Dat is het verschil tussen een comfortabel pensioen en op elk dubbeltje letten.

De kracht van samengestelde interest

Bij 2% verdubbelt je geld ongeveer elke 36 jaar. Bij 7% elke 10 jaar. Na 40 jaar heb je bij 7% je geld vier keer verdubbeld, bij 2% iets meer dan één keer. Dat is geen detail, dat is exponentiële groei aan het werk.

Hoe zeker ben ik van mijn rendement?

Niemand kan je een gegarandeerd rendement beloven op beleggingen. Maar dat betekent niet dat je in het duister tast. De zekerheid van je rendement hangt af van drie factoren: het type risico dat je neemt, je beleggingshorizon en hoe goed je gespreide bent.

De drie soorten risico

Wanneer je over "risico" spreekt bij beleggen, zijn er drie verschillende types die je moet begrijpen:

1. Risico volatiliteit: Dit is de mate waarin je belegging op korte termijn schommelt. Fondsen en ETF's kunnen op maandbasis +15% of -10% bewegen. Dat voelt onrustig aan, maar volatiliteit is géén verlies - het is beweging. Het probleem ontstaat alleen wanneer je net op een slecht moment moet uitstappen. Daarom is volatiliteit enkel een risico als je je geld op korte termijn (binnen 5 jaar) nodig hebt.

2. Risico blijvende waardedaling: Dit is het échte risico - dat je belegging permanent in waarde daalt en niet meer herstelt. Denk aan individuele bedrijven die failliet gaan, of specifieke sectoren die verdwijnen. De remedie? Spreiding. Met MSCI World of S&P 500 beleg je in 1.500+ bedrijven wereldwijd. Zelfs als tientallen bedrijven verdwijnen, blijft je portefeuille groeien omdat je gespreid bent over alle sectoren en landen.

3. Risico koopkracht: Inflatie vreet aan de waarde van je geld. Als je 2% rendement maakt maar de inflatie is 3%, verlies je koopkracht. Tak 21 aan 2% lijkt "veilig", maar beschermt je niet tegen inflatie. Beleggingen in aandelen via indexfondsen hebben historisch altijd inflatie verslagen over periodes van 15+ jaar.

De link met horizon: tijd maakt volatiliteit irrelevant

Hier wordt het interessant. Op korte termijn (1-5 jaar) is volatiliteit je vijand. De beurs kan crashen en je hebt geen tijd om te herstellen. Maar naarmate je horizon langer wordt, verdwijnt het risico van volatiliteit bijna volledig.

Kijk naar de MSCI World over verschillende periodes:

• 1 jaar: Rendement kan variëren van -40% tot +50% (hoge volatiliteit, onvoorspelbaar)

• 5 jaar: Gemiddeld tussen -5% en +25% per jaar (nog steeds volatiel)

• 10 jaar: Gemiddeld tussen +2% en +15% per jaar (volatiliteit daalt)

• 15 jaar: Gemiddeld tussen +4% en +12% per jaar (vrijwel altijd positief)

• 20+ jaar: Historisch gezien altijd tussen +5% en +10% per jaar (zekerheid stijgt)

Met andere woorden: hoe langer je horizon, hoe zekerder je bent van een goed rendement. Op 25 jaar is de kans dat je verlies maakt met een gespreide wereldwijde index statistisch verwaarloosbaar.

Waarom 7% realistisch is op lange termijn

De MSCI World heeft sinds 1987 gemiddeld 7,85% per jaar opgeleverd. De S&P 500 sinds 1957 gemiddeld 10,16% per jaar. Dit zijn geen garanties, maar het zijn wel decennia aan historische data.

Bij 15+ jaar beleggingshorizon is 7% geen gok, het is een onderbouwde verwachting. Kunnen er jaren bij zitten van -20%? Absoluut. Maar over de volledige periode middelt het uit naar dat gemiddelde, zolang je niet in paniek verkoopt tijdens crashes.

*Columbus Group BV is door de FSMA ingeschreven en bijgehouden in het register van de verzekeringstussenpersonen als verzekeringstussenpersoon in de categorie "verzekeringsmakelaar" onder het nr.0649.835.563.

Columbus Group BV werkt voor haar verzekeringsdistributieactiviteiten samen met Life Planning BV; door de FSMA ingeschreven en bijgehouden in het register van de verzekeringstussenpersonen als verzekeringstussenpersoon in de categorie "verzekeringsmakelaar" onder het nr. 0730.787.211.

Life planning BV is actief onder de handelsbenaming House of Finance.